欧莱雅增持高德美股权至20%,战略投资背后的信号与意义

欧莱雅增持高德美股权至20%,这一举动释放出欧莱雅对高德美的进一步投资信心和对未来合作的期待,此举也显示出欧莱雅在扩大其在美妆领域的市场份额的战略意图,这一股权增持可能引发更多关于欧莱雅在高德美的角色和影响的猜测,以及未来可能的进一步合作或整合的可能性。

2025年12月8日,全球美妆巨头欧莱雅集团宣布,从殷拓集团(下称EQT)牵头的财团手中收购高德美额外10%股权,持股比例升至20%,这是欧莱雅在医美与皮肤健康赛道布局的关键落子。

鉴于此次增资,高德美董事会拟自2026年年度股东大会起,提名两位来自欧莱雅的非独立董事候选人,以取代EQT牵头的财团。

“弃子”又“亲子”,欧莱雅看中的是?

据了解,早在1981年,欧莱雅便与高德美有所交集。彼时,欧莱雅与雀巢各持50%的股权合资控股高德美,并且创建了Galderma实验室,其专注于皮肤科学研究与产品商业化。

2014年,欧莱雅以31亿欧元(约255.3亿元人民币)将持有的50%高德美股份,出售给雀巢,后者成立了雀巢皮肤健康公司。

2019年,雀巢则将该公司出售给了EQT和阿布扎比投资局,并更名高德美,开始其独立运营,设总部于瑞士。

以EQT为代表的财务资本,自2019年主导高德美从雀巢剥离后,始终以“价值锻造-高位退出”为投资变现的核心逻辑。

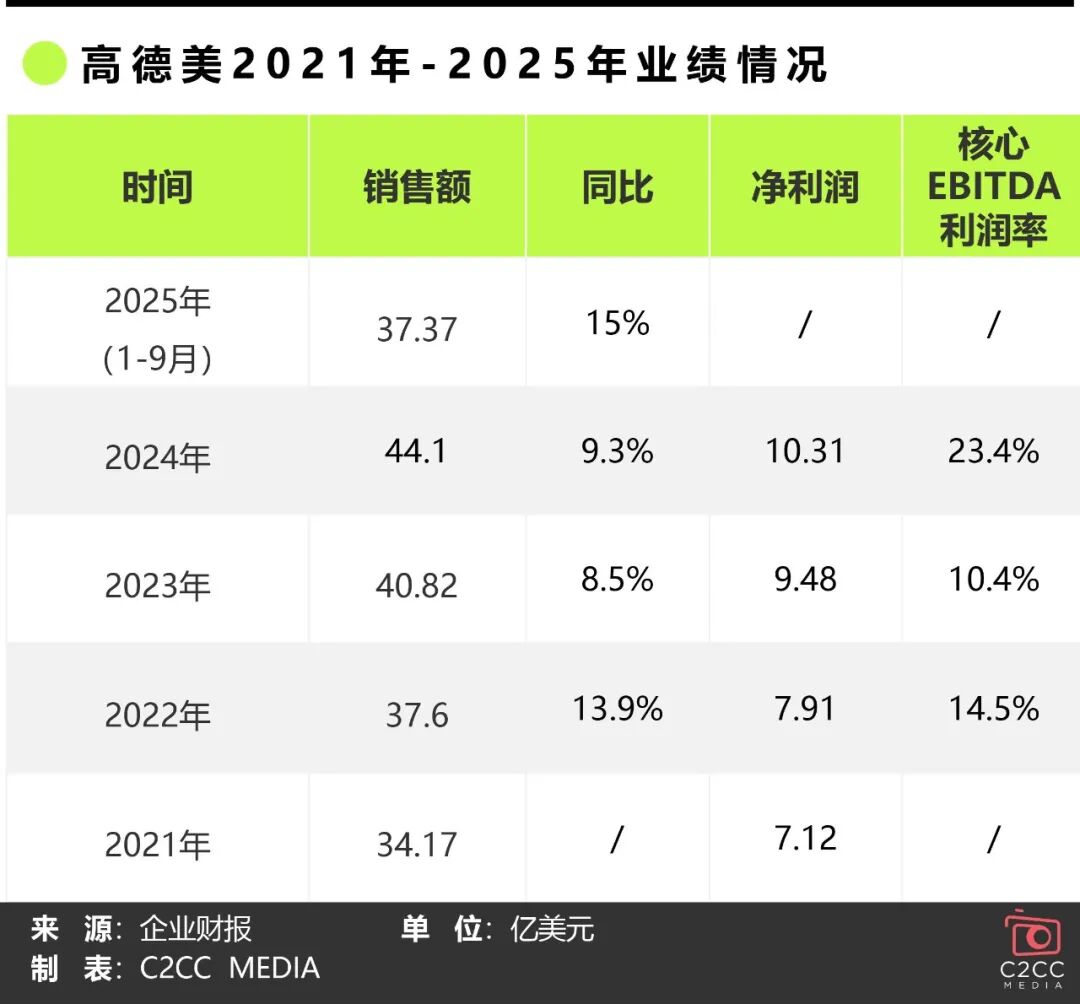

数据显示,EQT入局后推动高德美完成业务重组,将重心聚焦注射美学、皮肤护理与皮肤治疗三大板块,推动该公司2021-2024年销售额从34.17亿美元增至44.1亿美元;2024年3月,高德美在瑞士证券交易所正式敲钟上市,为财团带来了可观又丰厚的回报。

对财务资本EQT而言,高德美是“待价而沽的优质资产”。而以欧莱雅集团为代表的产业资本,则将高德美视为“战略拼图”,并非短期套利工具。

从财务数据看,高德美2024年9.3%的销售额增速远超欧莱雅的5.6%,而2025年前三季度15%的增速更是欧莱雅3.4%增速的4倍以上,这种增长势能成为欧莱雅弃子又亲子,后又再次加码的重要动因。

但更深层的逻辑在于技术与渠道的协同。

在医美产品的版图扩张上,高德美有着清晰且高效的布局路径。

2020年,高德美拿下了华东医药旗下英国子公司Sinclair核心产品Sculptra®塑妍萃“童颜针”的西欧地区经销权,成功切入高端再生类医美产品赛道;到了2022年,其又将肉毒素品牌Alluzience收入囊中。

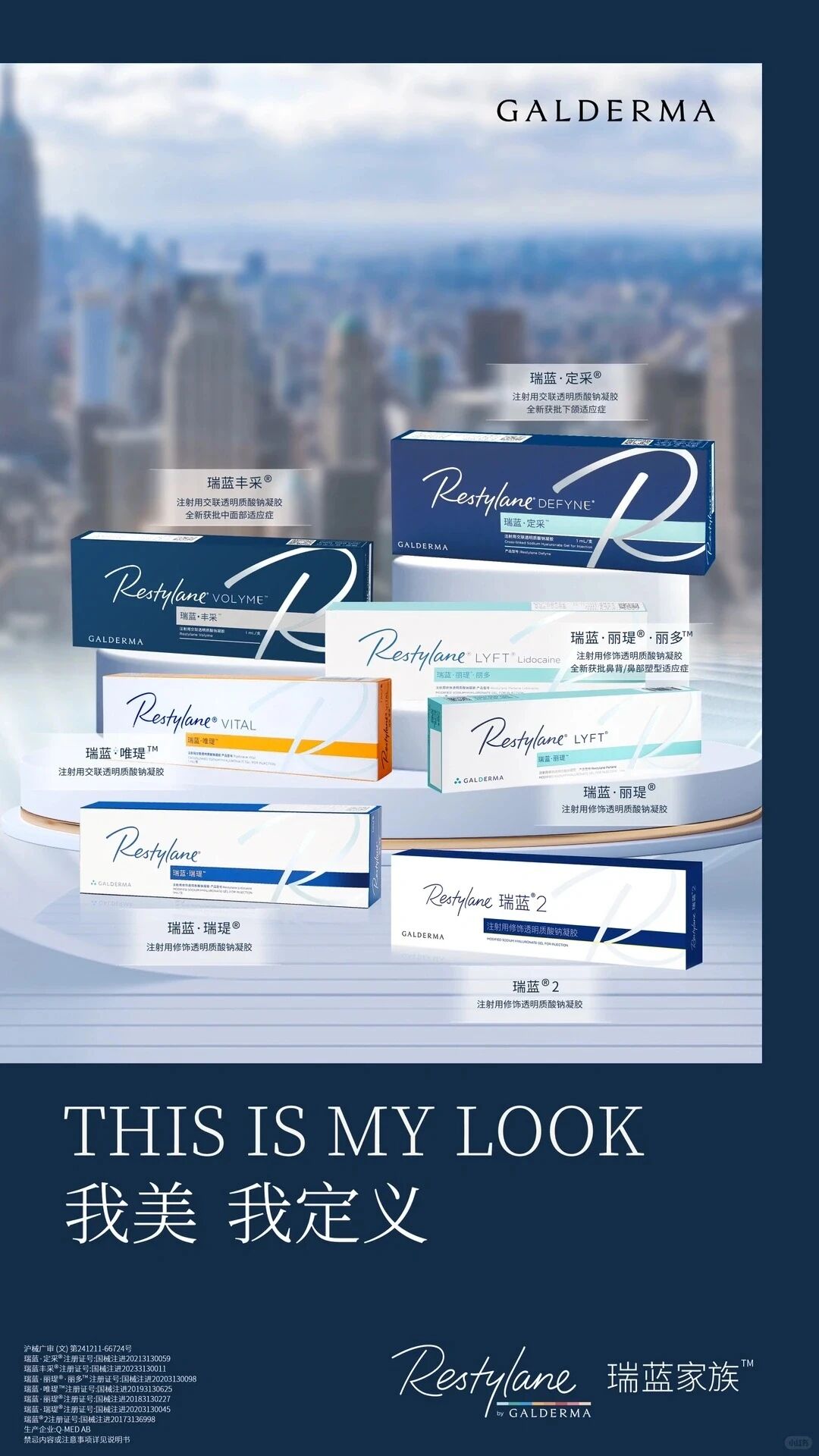

针对中国市场,高德美旗下RestylaneDefyne(瑞蓝·定采)玻尿酸填充产品,是国内首款获批可用于下巴填充适应症的同类产品,填补了特定部位医美填充的市场空白;2024年9月底,其核心产品Sculptra®塑妍萃®也顺利通过国家药监局审批,获准用于改善中面部容量缺失及轮廓缺陷问题,正式开启了在中国再生医美市场领域的角逐。

另外,功效护肤品牌丝塔芙也早已扎根中国市场多年,其自2002年进入后便积累了大量用户口碑,据天猫平台显示,明星产品丝塔芙大白罐为保湿霜全国销量第一,累计突破3千万件。截至12月9日16时,该产品还登顶了今年天猫双12胶原蛋白面霜热卖榜TOP1。

除了医美板块,高德美在治疗性皮肤科领域也具备强劲实力,手握Soolantra、Epiduo、Aklief等多个成熟品牌,其中生物药物Nemluvio更是凭借突出疗效获得FDA认可,成为湿疹与瘙痒类皮肤病治疗的一线用药,专业医疗属性凸显。

综合来看,高德美不仅在近五年实现了业绩的持续高速攀升,还在医美领域构筑起难以替代的竞争壁垒,这极大地补充了欧莱雅在专业医疗领域的布局。

席位调整,欧莱雅收获战略主导权示

据了解,此次持股比例升至20%后,欧莱雅获得的关键权益是从2026年起提名2名来自集团的非独立董事候选人,取代EQT财团代表。席位的调整,意味着欧莱雅或将收获战略主导权。

1.从研发端看,欧莱雅可通过董事会席位引导高德美研发方向与自身需求对齐

目前,高德美在研发管线,涵盖新一代肉毒素、长效玻尿酸等前沿医美产品,而欧莱雅2024年已推出修丽可“铂研”胶原针这一三类医疗器械,双方在胶原填充、皮肤修复等技术领域的协同潜力巨大。

此前财务资本主导下,高德美研发更侧重短期盈利产品,而产业资本介入后,可能会加大对“医美+护肤”跨界产品的投入。

例如,开发适配医美术后护理的高效能护肤品,填补市场空白。

2.在产能与市场布局上,欧莱雅能快速抢占医美等细分赛道

当前,高德美业务遍及100多个国家,在中国市场已取得极为不错的成绩。随着欧莱雅进一步入局,高德美可能进一步向中国、巴西等欧莱雅核心增长市场倾斜资源。

欧莱雅集团首席执行官叶鸿慕也曾表示:"美学业务是我们核心美容业务的重要延伸领域,我们正积极开拓这一市场。自2024年对高德美进行首次战略投资以来,合作成果显著,因此我们期待进一步巩固并深化双方的合作关系。"

数据显示,中国医美市场2025年规模预计突破3000亿元,欧莱雅可借助高德美现有产能与渠道,快速抢占注射医美细分赛道,同时将高德美皮肤治疗产品接入自身线下药房渠道,形成“日化线引流+专业线变现”的闭环。

医美混战下,“长期主义”成核心命题牌

此次国家卫健委等部门的监管禁令,恰似一剂精准的清醒针,强力推动医美行业迈入“合规淘汰赛”的新阶段。

当下,雅诗兰黛旗下倩碧推出CX院线专研系列,资生堂2025年上线亚洲专属医美品牌律曜,贝泰妮、珀莱雅等本土企业也加速布局医美器械与功效护肤,行业进入多维度竞争阶段。

尽管战略布局清晰,欧莱雅在医美赛道仍需应对多重挑战。

从商业模式看,日化线以“大规模生产+大众营销”为核心,而医美线强调“个性化服务+专业合规”,二者在运营逻辑上存在本质差异。

例如,高德美注射医美产品需依赖专业医师操作,而欧莱雅过往擅长的大众营销模式难以直接复用,如何平衡“专业属性”与“市场扩张”,将是其面临的首要难题。

从行业竞争看,中国本土医美企业正加速崛起,华东医药、爱美客等企业在玻尿酸、肉毒素等领域已形成技术壁垒,且更熟悉本土市场政策与消费需求。

欧莱雅虽借助高德美进入中国医美市场,但在产品本地化创新、渠道下沉等方面仍需时间积累。若要在这一市场占据一席之地,需进一步推动高德美产品的本土化研发。例如,针对亚洲肌肤特点优化玻尿酸交联技术,推出更适配中国消费者的医美方案。

从长期发展看,欧莱雅与高德美的协同能否成功,关键仍在于能否坚持“长期主义”。财务资本主导时期,高德美追求短期业绩增长,而产业资本需要容忍一定时期内的投入大于产出,专注于技术研发与生态构建。这需要双方合力推动医美技术与护肤成分的跨界融合,开发出兼具治疗效果与日常护理功能的创新产品。

医美竞速,既是战略执行力的比拼,也是长期主义的试炼。对于欧莱雅而言,如何构建可持续的医美生态,才是决定其能否在这一赛道持续领跑的关键。

总结:

在消费需求从“基础护肤”向“科学变美”升级的背景下,美妆巨头与专业医美企业的深度绑定将成为趋势。而欧莱雅与高德美的这场“产业资本+专业医疗”跨界实验,或将为全球美妆行业的未来发展提供重要参考。

作者:访客本文地址:https://www.nbdnews.com/post/7182.html发布于 2025-12-10 10:05:55

文章转载或复制请以超链接形式并注明出处NBD财经网

还没有评论,来说两句吧...